牛市反弹和熊市反弹之间的10个关键区别…

传奇交易员Dan Zanger保持着年化回报率超过29,000%的股票交易记录,他会毫不犹豫地选择自己偏爱哪种类型的市场。

他表示:“无论市场如何变化,我都会留在交易台上,因为你永远不知道下一轮大反弹何时到来。”“除非你每天都坐在办公桌前,否则在下一轮大行情形成时你可能会错过它。每一次大牛市都起源于熊市的反弹。”

他的成功很大程度上归功于他测量市场脉搏的神奇能力。他能判断出交易者情绪何时发生转变,市场参与者何时变得更加乐观。真正的诀窍在于判断下一步是真的还是假的。衡量市场的一个重要因素是理解长期市场和周期性市场的区别。

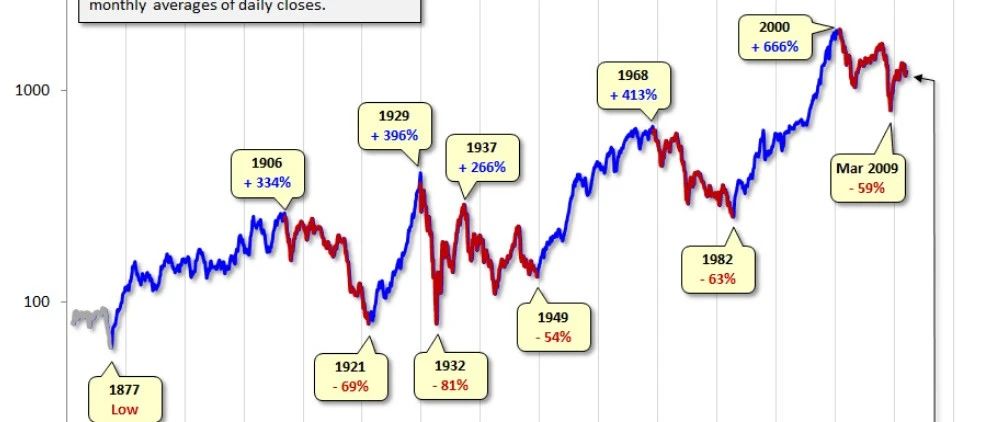

图1显示了过去130年发生的四个长期牛市(蓝色)和四个长期熊市(红色)。长期市场持续几十年,表明主要或主导趋势。

图3—这张2011年的图表显示了谷歌在2007年末达到顶峰后的困境。甚至在5月份市场见顶之前,这个长期股市领导者就已经开始表现出了疲软,因为它在2007年底进入了周期性熊市,预示着整体市场环境已经发生了变化。这张图表还显示了熊市中强劲报复性反弹之后会发生什么。请注意,GOOG在8月份继续下降之前,7月份强劲的缺口很快被回补。图表由ChartPattern.com和The Zanger Report提供。

Zanger不认为自己是日内交易者。他喜欢持续几天到几个月的波段,就像一个冲浪冠军一样,只要他还在赚钱,他就会乘着上涨的浪潮。一旦开始变弱,他就开始逐渐将他的头寸转化为现金。

他成功的另一个重要原因是他识别不同类型反弹的技能——学会将真正赚钱的反弹与短暂的报复性反弹或者诱多的反弹区分开来,后者会吃掉那些过早进场者的投资组合。

在这里,他分享了他在分析趋势变动的10大关键因素:

1. 学会在任何股票的图表上立即识别周期性趋势和长期趋势。与长期市场牛市或熊市相比,周期性牛市和熊市的时间要短得多。在天平的另一端,是强劲但短暂的单日诱多式上涨。那些进行短期投资的人仍然可以在长期熊市中的周期性牛市中购买股票赚钱。然而,对于那些没有明确退出策略的人来说,周期性牛市的代价可能非常昂贵。不管你的投资跨度是多长,了解当前的长期和周期性趋势并据此进行交易都很重要。对于那些在长期趋势恢复的时候做错了的人来说,在一个周期性趋势中停留的时间过长的代价是非常昂贵的。

2. 短期熊市反弹比短期牛市反弹更有力量。报复性反弹是非常强大的,这也是卖空为何如此危险的原因。这是Dan Zanger等交易员喜欢做多的一个重要原因。

Zanger认为:“在牛市和熊市中你都可以赚钱,但在熊市中要难得多。重要的是要记住,你做空一只股票的最大收益是100%,而且这只能发生在股票跌到零的情况下。如果交易对你不利,你的获利空间有限,但风险无限。但在强劲的牛市行情中,你可以赚取数千个百分点,除非你进行保证金交易,否则你最多只能损失你支付的金额,万一那只股票破产了。”

下表显示了过去十年道琼斯工业平均指数12次最大的单日上涨,红色表示周期性熊市中的反弹,绿色表示周期性牛市中的反弹。

自2001年以来的12次最大单日反弹:

请注意,除了2009-2011年牛市开始时的两次周期性牛市反弹之外;最大的单日反弹发生在熊市期间。

由于股市自2000年以来一直处于长期熊市,我们也在下表中考察了自1900年以来的12次最大单日反弹。绿色表示周期性牛市,红色表示周期性熊市。长期牛市和长期熊市在右栏中标出。

自1900年以来12次最大单日反弹:

在12次最大的单日上涨中,只有一次(2009年3月23日)发生在周期性牛市中;其余的发生在周期性熊市期间。除了1987年长期牛市中的一次反弹之外,过去111年中所有最大的单日反弹都发生在长期熊市中!有趣的是,上世纪12次最大的单日上涨中,有4次发生在2007年至2009年金融危机之后。

DAN ZANGER CHART PATTERN 股票市场研究和分析订阅服务

8. 空头挤压在熊市中发生得更频繁,威力也更大。这是做空如此危险的一个重要原因。当意外的好消息暂时推高股价时,那些借入股票卖空的人被套牢,就会出现卖空挤压。那些持有空头头寸的人争相回补(回购)他们的空头头寸,并在此过程中帮助推高股价。不幸的是,对于这些空头来说,价格通常会触及他们的卖出目标,但只是在他们被迫退出交易之后。

9. 熊市反弹期间,领导股并不明显。与上一轮牛市相比,不同的股票通常会引领下一轮牛市。在上世纪90年代的科技股泡沫期间,网络股是主导者,但在2003年,金融股引领了下一轮牛市。根据Zanger的说法,领导股的变动进一步证实了新一轮牛市已经开始。然而,如果领导股是防御型股票,如公用事业,它通常表明这是一个与更大趋势相反的短期的逆势反弹。

10. 如果反弹发生在前期高点之下,这要么是熊市反弹,要么是周期性牛市,直到被证明并非如此。在标普500突破2000年高点1527点之前,美国股市新的长期牛市趋势不会得到确认,这一时间越长,确认的门槛就越高。在那之前,任何反弹都只会是周期性牛市。

总结

一个关键的要求是,要成为成功的交易者,必须学会区分哪些趋势是有利可图的,哪些不是。Zanger依靠他的股市领导股来帮助他决定何时是买入的时机。然后他用图表形态和成交量来帮助他确认交易,然后再告诉他什么时候该出场了。评估当前反弹的力度和持续时间是一项基本要求。